이 기사는

2024년 01월 3일 14:53 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 최윤석 기자] 미래에셋캐피탈이 다각화된 사업 포트폴리오로 성장을 이뤄냈다는 평가가 나왔다. 미래에셋금융그룹의 사실상의 지주사로서의 역할에서 벗어나 점차 사업영역을 확대한 덕분이다. 건전성 지표에서도 우수한 관리가 돋보였지만 다소 부진한 수익성은 미래에셋캐피탈이 풀어야 할 과제로 뽑힌다.

(사진=미래에셋금융그룹)

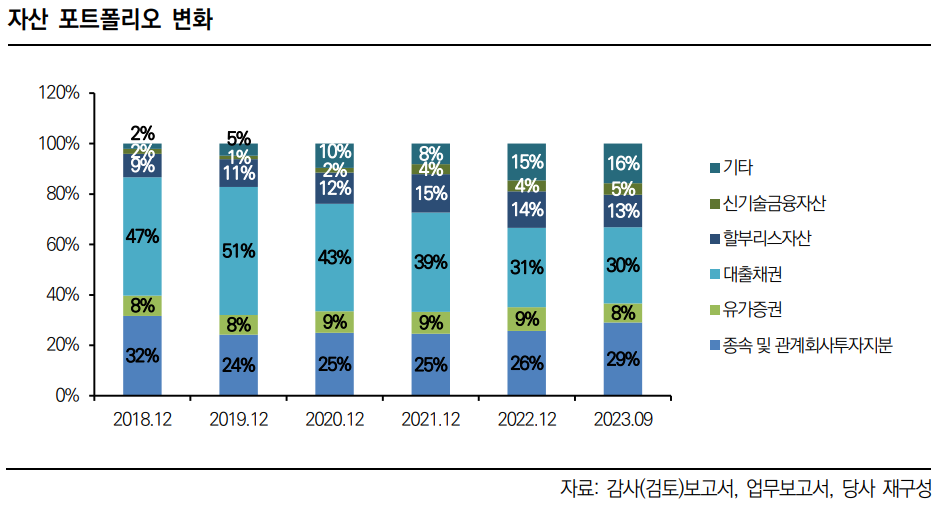

3일 한국신용평가에 따르면 2023년 3분기 기준 미래에셋캐피탈의 자산 포트폴리오는 대출채권이 30%, 미래에셋금융그룹 관계자 지분이 29%, 할부리스자산이 13% 유가증권이 8% 신기술금융자산이 5%를 차지하고 있는 것으로 나타났다.

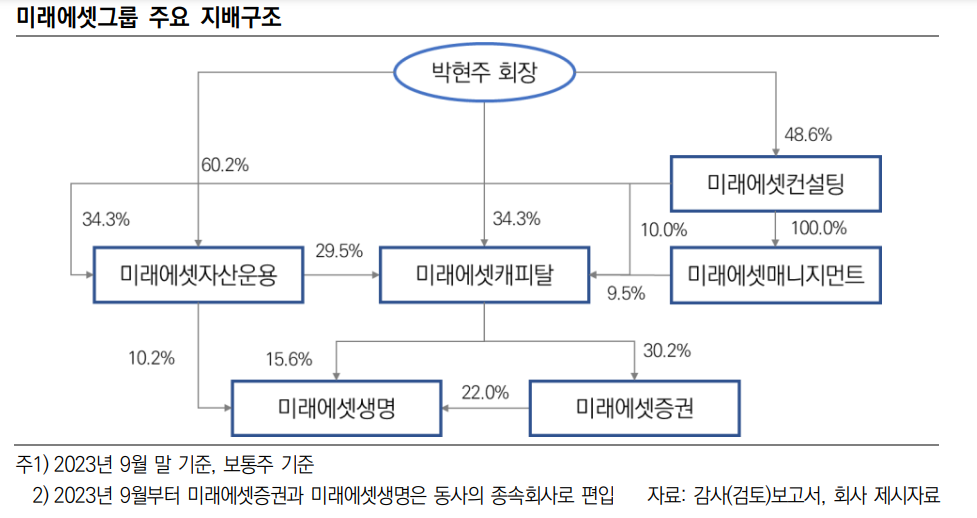

미래에셋금융그룹 지배구조 (사진=한국신용평가)

앞서 미래에셋캐피탈은 설립 초기 여신금융업보다는

미래에셋증권(006800) (7,440원 ▲110원 +1.48%), 미래에셋생명보험을 비롯한 미래에셋금융그룹의 지분이 자산 포트폴리오의 주요 부문을 차지해 그룹의 사실상의 지주사 역할을 해왔다. 미래에셋캐피탈은 그룹 내 주요 계열사인 미래에셋증권의 지분 30.2%와 미래에셋생명 지분의 15.6%를 보유 중이다. 미래에셋캐피탈의 지분은 오너인 박현주 회장이 34.3% 가지고 있어 핵심 계열사의 지분 소유 연결고리가 되는 사실상의 지주사로서의 역할이 컸었다.

하지만 2017년부터 기업대출을 통한 영업자산 성장을 이뤘고 이후 할부리스와 가계대출 등 개인고객을 대상으로 한 리테일대출로 사업영역을 확대했다. 기업 본연의 사업 영역인 여신금융업의 확대를 노린 것으로 자산 포트폴리오 내 그룹사 지분은 지난 2018년 32%에서 2020년엔 25%까지 감소했고 2023년 9월 기준 29%대를 유지 중이다.

미래에셋캐피탈 자산 포트폴리오 (사진=한국신용평가)

영업자산별 자산 포트폴리오를 살펴보면 2023년 9월 기준 대출채권은 총 1조9452억원으로 이중 일반 기업 대출이 6159억원, 부동산PF 대출이 5006억원, 가계대출이 5967억원, 기타 대출이 2321억원으로 고른 분포를 보였다. 할부리스자산도 8227억원으로 일반 기업 대출 못지 않은 사업 부문을 차지했고 신기술금융의 경우 같은 기간 2939억원을 차지해 지난 2019년 770억원 대비 4배 가까운 성장세를 보였다.

자산별 자산건전성 지표도 우수한 것으로 나타나 2023년 9월 기준 고정이하여신비율은 1.6%, 연체율은 0.6%로 나타났다. 주요 기업대출 내 부동산금융 여신은 60% 내외를 차지했으나 대부분이 선순위, 본PF대출 위주의 자산으로 구성돼 자산 부실화 리스크가 작은 편으로 평가됐다.

다만 수익성 지표는 악화돼 2023년 3분기 누적 당기순이익은 전년 동기 대비하여 약 28% 감소했다. 유가증권과 사업 확대를 이어온 신기술금융자산 관련 이익 감소가 주된 이유로 이와 함께 주요 자회사 배당감소도 수익성 악화의 원인이 됐다. 하지만 수수료수익과 저위험 자산 중심의 순이자마진 확대를 목표하고 있어 향후 대손비용의 통제 여부와 안정적인 이자 마진 확보, 보유 유가증권의 시장 가격, 신기술금융자산의 이익변동성이 이익구조의 핵심 변수로 평가됐다.

노효선 한국신용평가 수석연구원은 “미래에셋캐피탈은 기업금융에서 개인금융으로까지 사업영역의 확대를 통해 포트폴리오를 다각화를 이뤘다”라며 “현재 주력사업의 마진율이 높지 않은 수준이만 주요 계열사로부터 안정적인 배당수익을 수취하고 있고 건전성 지표는 우수해 향후 포트폴리오 구성, 성장속도 등을 집중적으로 모니터링할 예정이다"라고 말했다.

최윤석 기자 cys55@etomato.com